2022年首都经济贸易大学硕士研究生考试科目435《保险专业基础》考试大纲及参考书目

2022年首都经济贸易大学硕士研究生考试科目435《保险专业基础》考试大纲及参考书目内容如下,更多考研资讯请关注我们网站的更新!敬请收藏本站,或下载我们的考研派APP和考研派微信公众号(里面有非常多的免费考研资源可以领取,有各种考研问题,也可直接加我们网站上的研究生学姐微信,全程免费答疑,助各位考研一臂之力,争取早日考上理想中的研究生院校。)

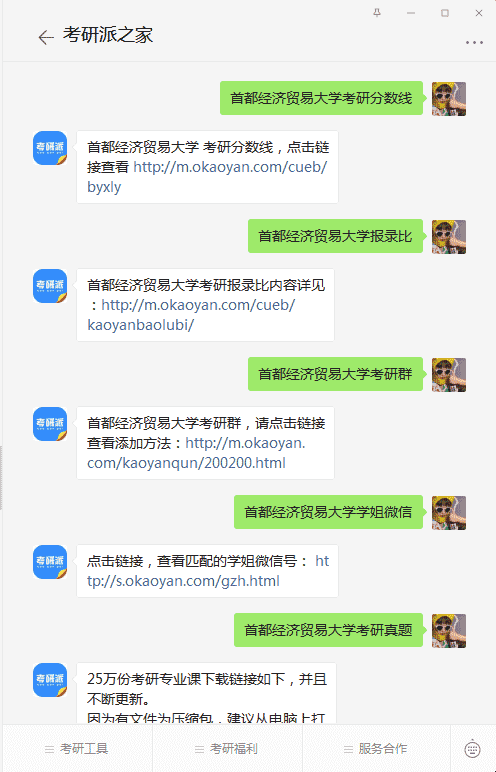

微信,为你答疑,送资源

2022年首都经济贸易大学硕士研究生考试科目435《保险专业基础》考试大纲及参考书目 正文

首都经济贸易大学

添加首都经济贸易大学学姐微信,或微信搜索公众号“考研派小站”,关注[考研派小站]微信公众号,在考研派小站微信号输入[首都经济贸易大学考研分数线、首都经济贸易大学报录比、首都经济贸易大学考研群、首都经济贸易大学学姐微信、首都经济贸易大学考研真题、首都经济贸易大学专业目录、首都经济贸易大学排名、首都经济贸易大学保研、首都经济贸易大学公众号、首都经济贸易大学研究生招生)]即可在手机上查看相对应首都经济贸易大学考研信息或资源。

本文来源:http://www.okaoyan.com/cueb/cankaoshumu_463146.html

推荐阅读

-

2022年首都经济贸易大学硕士研究生考试科目921《传播学专业

第一部分考试说明一、考试目的传播学专业综合是招收新闻传播学硕士研究生入学设置的考试课程之一。其目的是测试考生是否具备新闻传播学学科的基本知识和能力。评价标准是高等学校新闻传……

日期:09-07 阅读量:22626 -

2022年首都经济贸易大学硕士研究生考试科目920《运筹学》考

第一部分考试说明一、考试目的《运筹学》考试是为首都经济贸易大学招收管理科学与工程(管理学)专业研究生而设置的具有选拔性质的全国统一入学考试科目,其目的是科学、公平、有效地测……

日期:09-06 阅读量:23234 -

2022年首都经济贸易大学硕士研究生考试科目916《公共管理综

第一部分考试说明一、考试目的公共管理是研究以政府为核心的公共组织及非营利组织对国家和社会公共事务进行管理的规律的科学,包括管理的价值、主体、对象、方式以及管理依据等相关问题……

日期:09-06 阅读量:22614 -

2022年首都经济贸易大学硕士研究生考试科目915《工商管理综

第一部分考试说明一、考试目的《工商管理综合》作为工商管理一级学科学术型硕士学位入学考试科目,主要考查考生掌握管理学、财务管理的理论与知识的水平,注重考查考生应用管理学、财务……

日期:09-06 阅读量:22266 -

2022年首都经济贸易大学硕士研究生考试科目914《概率论》考

第一部分考试说明一、考试目的《概率论》是统计学本科专业的基础课,它以不确定性现象为主要研究对象,是统计学专业后继学习的基础。该考试科目主要考察考生是否掌握《概率论》基本理论……

日期:09-06 阅读量:24691 -

2022年首都经济贸易大学硕士研究生考试科目912《英语语言文

第一部分考试说明一、考试目的本考试在于测试考生在英美文学领域、英语语言学领域以及中外文化领域所具备的基本知识、运用知识解决问题的能力、跨文化沟通意识与跨文化沟通能力。二、考……

日期:09-06 阅读量:22426 -

2022年首都经济贸易大学硕士研究生考试科目911《安全管理学

一、考试目的《安全管理学》考试是为首都经济贸易大学招收资源与环境专业硕士研究生而设置的具有选拔性质的全国统一入学考试科目,其目的是科学、公平、有效地测试学生掌握大学本科阶段……

日期:09-06 阅读量:24242 -

2022年首都经济贸易大学硕士研究生考试科目910《法学综合二

第一部分考试说明一、考试目的法学综合(二)考试是为首都经济贸易大学招收法学硕士研究生而设置的具有选拔性质的全国统一入学考试科目,其目的是科学、公平、有效地测试学生掌握大学本……

日期:09-06 阅读量:24595 -

2022年首都经济贸易大学硕士研究生考试科目909《社会保障学

第一部分考试说明一、考试性质社会保障概论是首都经贸大学劳动经济学院社会保障硕士点为招收硕士研究生设置的必考专业基础课。本科目要求考生全面准确理解社会保障的理论内涵、社会保障……

日期:09-06 阅读量:23279 -

2022年首都经济贸易大学硕士研究生考试907《马克思主义中国

本考试大纲由马克思主义学院研究生教学指导委员会审定。第一部分考试说明一、考试目的《马克思主义中国化理论》考试是首都经济贸易大学马克思主义学院招收马克思主义理论学术型硕士研究……

日期:09-06 阅读量:24877 -

2022年首都经济贸易大学硕士研究生考试科目906《程序设计》

第一部分考试说明一、考试目的《程序设计》考试是为首都经济贸易大学招收电子信息专业硕士研究生而设置的具有选拔性质的全国统一入学考试科目。其目的是公平、有效地测试学生对计算机程……

日期:09-06 阅读量:24385 -

2022年首都经济贸易大学硕士研究生考试科目902《安全系统工

第一部分考试说明一、考试目的本试题大纲中的《安全系统工程》主要考察考生对安全系统工程概论、系统安全定性分析、系统安全定量分析、系统安全评价的内容的理解和掌握。通过考试以保证……

日期:09-06 阅读量:24743 -

2022年首都经济贸易大学硕士研究生考试科目901《经济学》考

第一部分考试说明一、考试目的经济学综合考试是首都经济贸易大学招收经济类专业(含部分管理类专业)硕士研究生而设置的全国统一入学考试科目,编写《考试大纲》的目的是科学、公平地测……

日期:09-06 阅读量:2516 -

2022年首都经济贸易大学硕士研究生考试科目705《基础英语》

本大纲根据英语专业本科高级阶段教学大纲有关要求和我校英语语言文学专业与外国语言学与应用语言学专业的培养目标,规定了基础英语考试的内容、形式、时间和计分。第一部试题说明一、考……

日期:09-06 阅读量:21004 -

2022年首都经济贸易大学硕士研究生考试科目710《中外新闻传

第一部分考试说明一、考试目的新闻传播史论是招收新闻传播硕士研究生入学设置的考试课程之一。其目的是为了测试考生是否具备一定的文史知识与素质,以及新闻传播史基本知识与基础。评价……

日期:09-06 阅读量:22675 -

2022年首都经济贸易大学硕士研究生考试704《马克思主义基本

本考试大纲由马克思主义学院研究生教学指导委员会审定。第一部分考试说明一、考试目的《马克思主义基本原理》考试是为首都经济贸易大学马克思主义学院招收硕士研究生而设置的具有选拔性……

日期:09-06 阅读量:22819 -

2022年首都经济贸易大学硕士研究生考试科目703《统计学原理

第一部分考试说明一、考试目的:本课程以理解统计思想为根本、讲授现代统计方法为手段,以使学生掌握收集、整理、分析和解释数据等统计方法为目的。该考试科目主要考察考生是否扎实地掌……

日期:09-06 阅读量:23429 -

2022年首都经济贸易大学硕士研究生考试科目702《统计学》考

第一部分考试说明一、考试目的统计学要求考生掌握统计学的基本原理,掌握数据收集和处理的基本分析方法,具备运用统计方法分析数据和解释数据的基本能力。考试的目的是选拔具备基本素质……

日期:09-06 阅读量:23432 -

2022年首都经济贸易大学硕士研究生考试科目701《法学综合

第一部分考试说明一、考试目的法学综合(一)考试是为首都经济贸易大学招收法学硕士研究生而设置的具有选拔性质的全国统一入学考试科目,其目的是科学、公平、有效地测试学生掌握大学本……

日期:09-06 阅读量:21461 -

2022年首都经济贸易大学硕士研究生考试科目436《资产评估专

第一部分考试说明一、考试目的《资产评估专业基础课》是全日制资产评估专业硕士学位入学考试科目,主要考察考生掌握资产评估学相关基本理论与基本知识的水平,注重考查考生分析问题与解……

日期:09-06 阅读量:23340